Renforcer la résilience financière grâce aux tests de tension hypothécaires

- Tests de 2016 (hypothèques assurées) : Amélioration de la qualité du crédit mais impact limité sur le marché.

- Tests de 2018 (hypothèques non assurées) : Ralentissement de la croissance du crédit, modération de la hausse des prix immobiliers et renforcement de la résilience.

- Hausses des taux de 2022 : Les régions ayant été exposées auparavant aux tests de tension ont connu moins de défaillances, particulièrement parmi les emprunteurs à RPV élevé.

Les Données

Cette analyse repose sur trois principales sources de données:

Données sur les nouvelles hypothèques au niveau des prêts

- Représentent environ 80 % des nouvelles hypothèques émises par des entités réglementées par le BSIF (Crawford, Meh et Zhou, 2013).

- Incluent des détails sur :

- L’hypothèque : date d’émission, solde, taux d’intérêt, ratio prêt-valeur (RPV), ratios ABD/ATD, type, durée d’amortissement.

- L’emprunteur : revenus et emplacement (par code FSA).

- Concerne principalement les hypothèques à ratio élevé (assurées) et à faible ratio (non assurées) pour les nouveaux achats.

Données historiques de crédit (TransUnion)

Couvre presque tous les emprunteurs canadiens avec des mises à jour mensuelles.

Suit les passifs (ex. hypothèques, prêts) et les caractéristiques des emprunteurs (cotes de crédit, âge et emplacement).

Indices des prix des maisons Teranet–Banque Nationale

Indices des prix au niveau FSA basés sur la méthodologie des ventes répétées, non affectés par les modifications des propriétés.

Utilisés par les régulateurs pour surveiller les tendances du marché immobilier.

Agrégation régionale des données

Les données sur les emprunteurs sont regroupées par agglomérations de recensement dans les zones urbaines et par codes FSA dans les régions rurales.

Politiques de tests de tension hypothécaires : 2016 et 2018

Ces politiques ont resserré les critères de qualification, touchant :

- Hypothèques à ratio élevé (2016)

- Hypothèques à faible ratio (2018)

Analyse contre-factuelle des ratios ATD

De nouveaux taux de qualification minimum (TQM) ont été appliqués pour calculer les ratios ATD contre-factuels pour les hypothèques émises 12 mois avant et après les politiques.

Impact de la politique de 2016 :

- Avant la politique : 26 % des hypothèques à ratio élevé dépassaient le seuil ATD de 44 %.

- Après la politique : pratiquement aucune ne dépassait ce seuil, démontrant une contrainte significative sur l’approbation des hypothèques à ratio élevé.

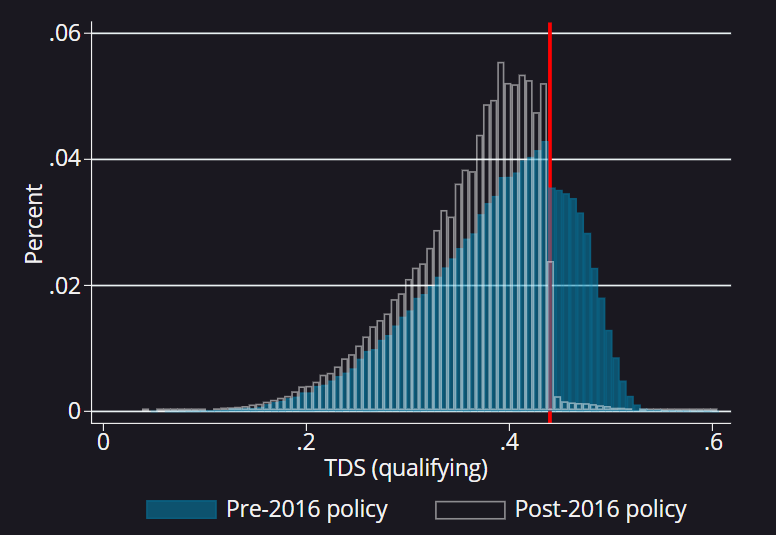

- Le graphique 2 illustre la réduction des hypothèques dépassant les limites d’ATD, mettant en évidence l’efficacité de cette politique.

Impact des politiques de tests de tension hypothécaires de 2016 et 2018 sur les ratios ATD

Politique de 2016 (Hypothèques à ratio élevé)

Le graphique 2 compare les ratios d’amortissement total de la dette (ATD) pour les hypothèques à ratio élevé avant et après la politique d’octobre 2016.

Avant la politique :

- Les barres bleues représentent les hypothèques émises entre octobre 2015 et septembre 2016.

- Selon les nouvelles règles, 26 % de ces hypothèques auraient dépassé le seuil ATD de 44 %.

Après la politique :

- Les barres creuses délimitées en noir montrent les hypothèques émises entre novembre 2016 et octobre 2017.

- Pratiquement aucune hypothèque n’a dépassé le seuil ATD de 44 %, démontrant l’efficacité de la politique pour limiter l’émission d’hypothèques à ratio élevé.

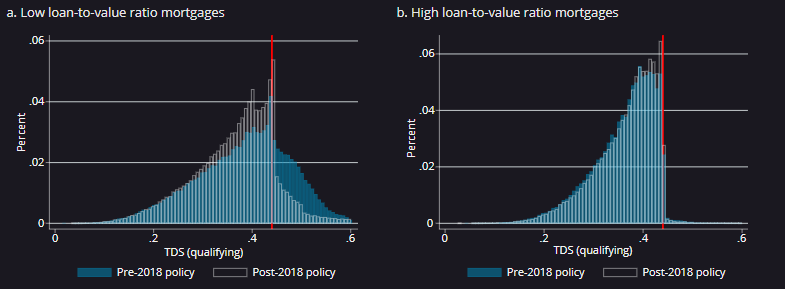

Politique de 2018 (Hypothèques à ratio élevé et à faible ratio)

Le graphique 3 élargit l’analyse à la politique de janvier 2018, qui a principalement affecté les

hypothèques à faible ratio.

Hypothèques à ratio élevé (Panneau b) :

Les différences minimes entre les ratios ATD déclarés et les calculs contre-factuels indiquent que la politique de 2016 avait déjà imposé efficacement des contraintes sur les ratios ATD.

Hypothèques à faible ratio (Panneau a) :

- Avant la politique : Les barres bleues montrent que 29 % des hypothèques à faible ratio émisesentre janvier 2017 et décembre 2017 auraient dépassé le seuil ATD de 44 % selon les règles de 2018.

- Après la politique : Les barres creuses noires indiquent que 13 % des hypothèques à faible ratio émises après janvier 2018 avaient des ratios ATD admissibles supérieurs à 44%. Ce pourcentage post-politique reflète un équilibre entre l’influence réglementaire et la tolérance au risque des institutions financières sous réglementation fédérale (IFRF), avec le seuil de 44 % restant une contrainte importante, bien que non absolue, pour la qualification des hypothèques à faible ratio.

Sources :

- Bureau du surintendant des institutions financières

- Calculs de la Banque du Canada (Dernière observation : octobre 2017)

Impacts régionaux des politiques de test de résistance hypothécaire de 2016 et 2018

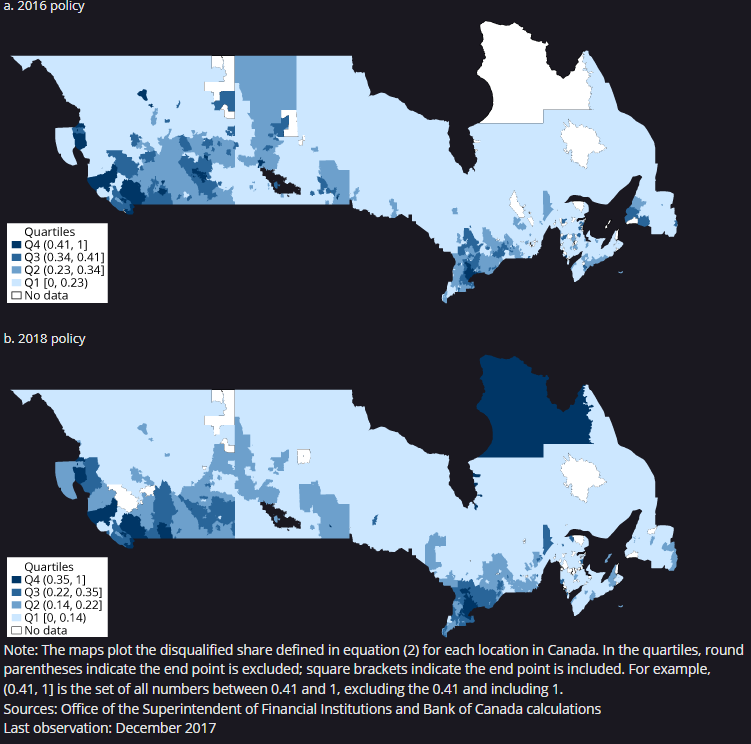

La part disqualifiée fait référence à la proportion des hypothèques émises dans les 12 mois précédant une politique qui n’auraient pas été admissibles selon les nouvelles règles. Cette mesure, représentée par la zone bleue à gauche du seuil de 44 % de TDS dans les graphiques 2 et 3, met en évidence les effets restrictifs des politiques à travers les régions.

Observations clés :

Politique de 2016 (hypothèques à ratio élevé) :

Ciblait les hypothèques à ratio élevé, entraînant des disqualifications principalement dans les zones comptant davantage d’acheteurs d’une première propriété et des ratios prêt-valeur (LTV) plus élevés.

Politique de 2018 (hypothèques à ratio faible) :

Impact plus large, affectant les hypothèques à ratio faible, avec un effet plus marqué sur des marchés comme Toronto et Vancouver, où les valeurs immobilières et les montants des hypothèques sont plus élevés.

Variation géographique :

La figure 1 illustre les différences régionales dans la part disqualifiée pour les deux politiques :

- La politique de 2018 a eu un effet plus prononcé dans le Grand Toronto et à Vancouver par rapport à celle de 2016. Cela s’explique par la prévalence plus élevée des hypothèques à ratio faible dans ces régions et leur plus grande sensibilité aux exigences TDS plus strictes.

- Les régions avec moins de propriétés de grande valeur ou une activité réduite des acheteurs ont montré un impact moindre de ces politiques.

En analysant les parts disqualifiées par région, nous comprenons comment chaque politique a influencé de manière unique les comportements d’emprunt, reflétant les caractéristiques régionales des marchés immobiliers et des profils hypothécaires.

Disparités régionales dans l'impact des politiques

La répartition des parts disqualifiées, cartographiée à travers le Canada, met en évidence l’effet des politiques de test de résistance hypothécaire de 2016 et 2018 selon les régions. Ces cartes classent les emplacements en quartiles en fonction des parts disqualifiées, avec des parenthèses indiquant si les bornes sont incluses ou exclues (par exemple, (0,41 ; 1] inclut 1 mais pas 0,41).

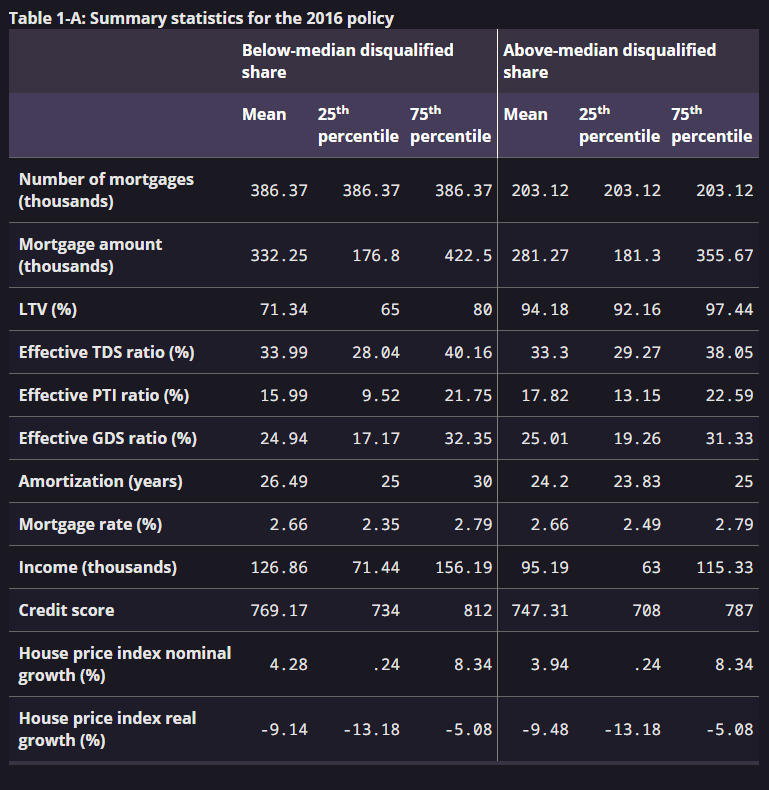

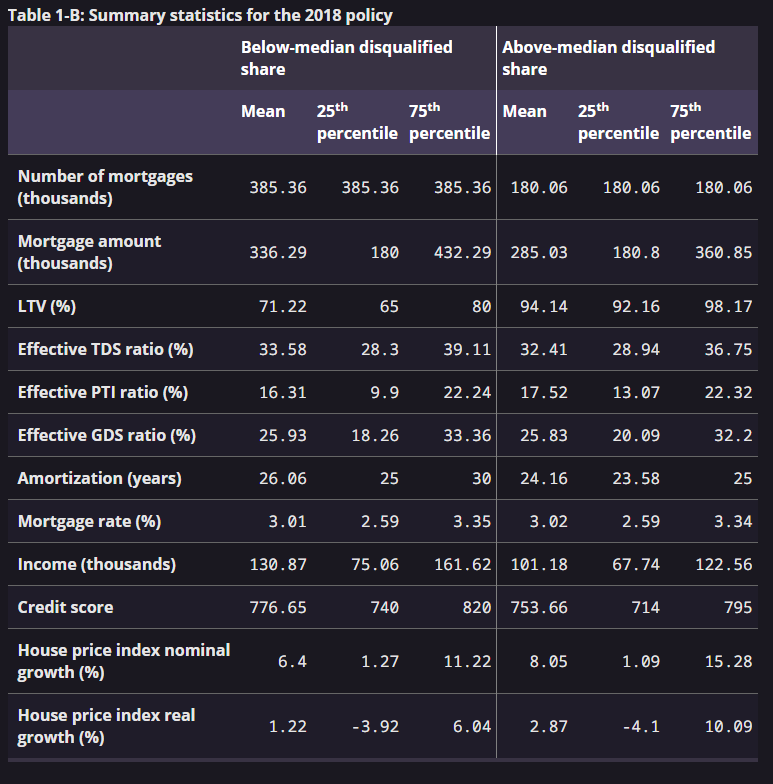

Principaux enseignements du Tableau 1 :

Caractéristiques des zones fortement exposées :

Les emplacements avec des parts disqualifiées supérieures à la médiane présentent :

- Ratios prêt-valeur (LTV) plus élevés : Indiquant des emprunteurs davantage endettés.

- Revenus et cotes de crédit plus faibles : Signalant une vulnérabilité financière accrue.

- Pour la politique de 2018, ces zones ont également connu une croissance plus rapide des prix des maisons, accentuant leur sensibilité aux règles hypothécaires plus strictes.

Indicateurs constants entre les zones :

Des différences minimes ont été observées concernant :

- Les ratios de service total de la dette (TDS) et de service brut de la dette (GDS).

- Les ratios paiement/revenu.

- Les périodes d’amortissement moyennes et les taux hypothécaires.

Implications :

L’exposition plus importante de certaines régions, notamment celles connaissant une hausse rapide des prix des logements, souligne l’objectif des politiques de test de résistance de réduire les risques sur les marchés surchauffés. En limitant les emprunts à ratio LTV élevé et en imposant des normes de qualification plus strictes, ces mesures visaient à renforcer la stabilité financière, particulièrement dans les zones les plus vulnérables aux chocs économiques ou liés au marché immobilier.

Principaux Indicateurs et Observations (octobre 2015 – septembre 2016)

Ce jeu de données fournit des informations sur les caractéristiques des emprunteurs et des hypothèques durant l'année précédant la mise en œuvre de la politique de 2016, mettant en lumière les profils financiers et les pratiques de prêt de l'époque.

Indicateurs clés :

Ratio prêt-valeur (LTV) :

Mesure la proportion d'un prêt hypothécaire par rapport à la valeur estimée de la propriété. Des ratios LTV élevés indiquent un levier financier plus important et un risque accru pour les emprunteurs.

Ratios de service total de la dette (TDS) et de service brut de la dette (GDS) :

- TDS : Part des revenus du ménage allouée à l’ensemble des paiements de dettes.

- GDS : Part des revenus spécifiquement dédiée aux coûts liés au logement.

Ratio paiement/revenu (PTI) :

Reflète le poids des paiements hypothécaires par rapport aux revenus du ménage.

Observations :

- Les emprunteurs appartenant aux catégories à LTV élevé étaient davantage exposés à une vulnérabilité financière avec la politique de 2016 en raison de critères de qualification plus stricts.

- La politique de test de résistance a introduit des contraintes significatives, visant à réduire les risques systémiques en limitant les emprunts à LTV élevé.

- Les ratios TDS, GDS et PTI ont été essentiels pour évaluer la résilience financière des emprunteurs lors de cette transition politique.

Ces indicateurs ont collectivement guidé l’évaluation et la mise en œuvre des règles de test de résistance, jetant les bases d’un marché hypothécaire plus solide et résilient.

Note :

Le ratio prêt-valeur (LTV) est le ratio prêt-valeur, le ratio de service total de la dette (TDS) est le ratio de service total de la dette, le ratio de service brut de la dette (GDS) est le ratio de service brut de la dette, et le ratio paiement/revenu (PTI) est le ratio paiement/revenu. Les données couvrent la période de janvier à décembre 2017 et proviennent de l’Office du surintendant des institutions financières (OSFI) et de Teranet-National Bank, avec des calculs réalisés par la Banque du Canada.

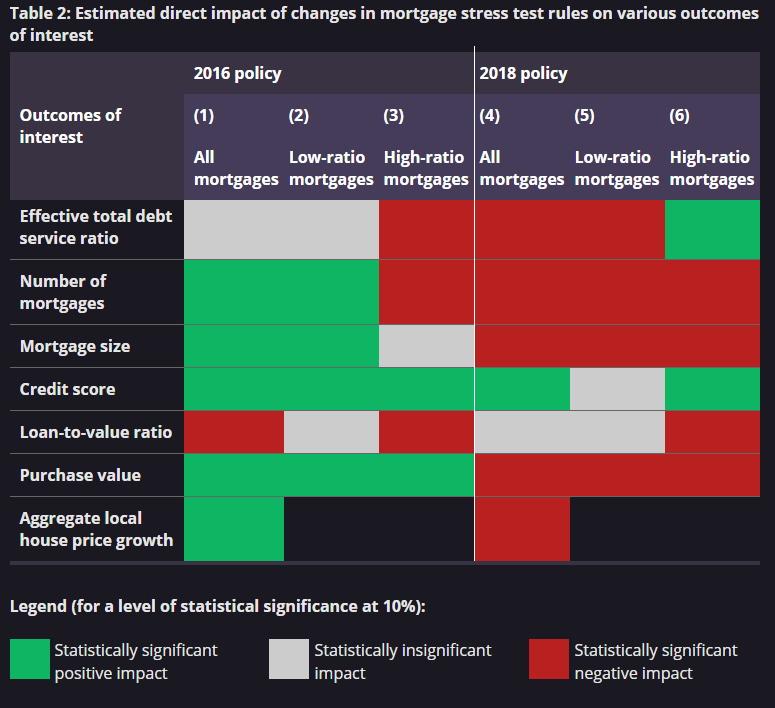

Méthodologie d’évaluation :

Pour analyser les effets des changements de politiques macroprudentielles, une approche de différence-en-différences a été utilisée. Cette méthode examine les variations dans la part disqualifiée selon les régions et permet d’estimer l’impact de ces politiques sur des variables du marché hypothécaire, telles que :

- Le ratio TDS effectif,

- La taille des hypothèques,

- La cote de crédit,

- Le ratio LTV,

- Les valeurs d’achat,

- La croissance locale des prix immobiliers.

Modèle empirique :

Le coefficient principal du modèle détermine si la politique a induit des changements comportementaux dans les zones plus exposées.

Résultats :

- Les analyses distinguent les impacts des mises en œuvre des politiques de 2016 et 2018.

- Les résultats couvrent l’ensemble des hypothèques ainsi que des sous-ensembles à ratio élevé et faible.

- Les résultats qualitatifs sont résumés dans le Tableau 2, tandis que les résultats quantitatifs détaillés figurent dans l’Annexe A.

Principaux enseignements sur les politiques hypothécaires et leur impact

Cette étude examine les effets des politiques macroprudentielles canadiennes de 2016 et 2018, ainsi que du resserrement monétaire de 2022-2023, en se concentrant sur les marchés hypothécaires, la qualité du crédit et la résilience des emprunteurs.

Politique de 2016 (ciblant les hypothèques à ratio élevé)

- Ratio TDS effectif :

- Les hypothèques à ratio élevé ont affiché des ratios TDS réduits dans les zones fortement touchées, confirmant le respect des politiques.

- Aucun changement significatif observé pour les hypothèques à ratio faible.

- Tendances hypothécaires :

- Baisse des émissions d’hypothèques à ratio élevé.

- Augmentation des émissions et des tailles moyennes pour les hypothèques à ratio faible, indiquant un déplacement vers ce type de prêt.

- Qualité du crédit :

- Amélioration des cotes de crédit et des acomptes, particulièrement dans les zones les plus exposées.

- Prix des logements :

- Ni les valeurs moyennes d’achat ni la croissance des prix des logements n’ont ralenti de manière significative.

Politique de 2018 (ciblant les hypothèques à ratio faible)

- Effets sur le marché :

- Réduction des émissions hypothécaires, des tailles moyennes des prêts et ralentissement de la croissance des prix des logements dans les zones fortement exposées.

- Qualité du crédit :

- Amélioration des cotes de crédit et des acomptes pour les hypothèques à ratio élevé, suggérant un impact indirect, peut-être lié au recours à des prêteurs alternatifs.

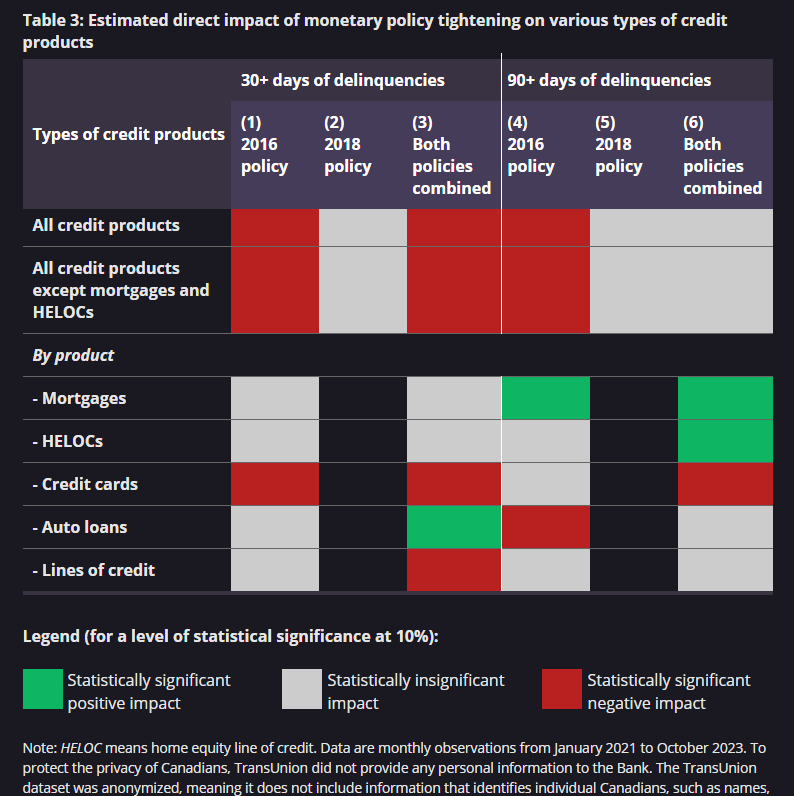

Resserrement monétaire de 2022-2023

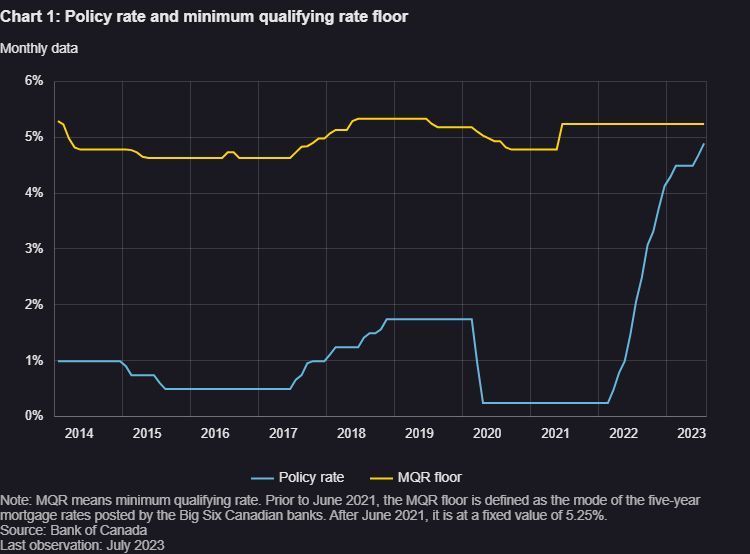

- Taux d’intérêt :

- Entre mars 2022 et octobre 2023, la Banque du Canada a augmenté les taux de 0,25 % à 5,0 %.

- Résilience des emprunteurs :

- Analyse des taux de défaillance pour évaluer si les tests de résistance ont permis d’éviter les défaillances.

- Les zones les plus touchées par les politiques macroprudentielles ont montré des variations dans les taux de défaillance, suggérant que les tests de résistance atténuent la vulnérabilité financière en périodes difficiles.

Implications générales

Ces résultats soulignent le rôle crucial des politiques hypothécaires ciblées et des tests de résistance pour équilibrer la croissance du marché, la qualité du crédit et la résilience financière lors de changements économiques.

Aperçus sur l’impact des tests de résistance hypothécaires au Canada

Une analyse récente met en évidence l’efficacité des tests de résistance hypothécaires dans le renforcement de la stabilité financière, notamment durant les périodes de resserrement de la politique monétaire. Utilisant des données anonymisées de janvier 2021 à octobre 2023, l’étude examine les effets des politiques macroprudentielles de 2016 et 2018 sur les défauts de crédit et la résilience des emprunteurs.

Principaux résultats :

Impact de la politique de 2016

- Amélioration de la qualité du crédit :

- La politique ciblant les hypothèques à ratio élevé a réduit les ratios de service de la dette, renforçant ainsi la résilience des emprunteurs.

- Effets durant le resserrement monétaire de 2022-2023 :

- Les défauts dans les zones fortement exposées à la politique de 2016 ont augmenté moins significativement que dans les zones moins exposées, en particulier pour les produits de crédit non hypothécaires comme les cartes de crédit et les prêts automobiles.

- La politique a indirectement renforcé la résilience face à la hausse des paiements hypothécaires, bien que certains emprunteurs se soient tournés vers des prêteurs non réglementés.

Impact de la politique de 2018

- Extension aux hypothèques à ratio faible :

- Cette politique a freiné efficacement la croissance du crédit et des prix des logements.

- Effets sur la qualité du crédit :

- Les tests de résistance ont amélioré la qualité des emprunteurs dans le marché réglementé, mais ont eu un impact moins marqué sur les taux de défaut de plus de 90 jours pour les produits de crédit non hypothécaires par rapport à la politique de 2016.

Tendances générales

- Les emprunteurs soumis à des tests de résistance ont montré une meilleure préparation financière face aux hausses des taux d’intérêt de 2022-2023, réduisant ainsi le risque de défauts.

- Les zones fortement exposées aux politiques macroprudentielles ont enregistré une augmentation modérée des taux de défaut, soulignant l’efficacité de ces politiques.

Conclusion

Les tests de résistance hypothécaires se révèlent être un outil essentiel pour garantir la stabilité financière.

- Politique de 2016 : Amélioration de la qualité du crédit et résilience des emprunteurs.

- Politique de 2018 : Atténuation des booms des marchés immobiliers et du crédit.

Ensemble, ces mesures ont renforcé la résilience des ménages, les aidant à gérer les hausses importantes des paiements hypothécaires sans accumuler de retards pendant des périodes d’incertitude économique. Ces résultats confirment l’importance de politiques macroprudentielles bien conçues pour protéger le système financier et promouvoir la résilience économique.